税务师基础阶段备考已经开始啦!本阶段的考生们主要应用税务师教材进行备考。但是面对上百页的教材,考生难免晕头转向,抓不住学习的重心。小编特意为大家整理了课程讲义,希望能够帮助考生顺利迈出备考的第一步,掌握备考方向!

【难度系数】:★★

【考试时间】:2021年11月13日9:00—11:30;共150分钟

【考试形式】:闭卷机考

【考试题型】:单项选择题、多项选择题、计算题、综合题

【题型分值】:

| 2021年税法一题型题量分析(预计) | |||

| 题型 | 题量 | 分值 | 得分规则 |

| 单项选择 | 40题×1.5分 | 60分 | 4选1 |

| 多项选择 | 20题×2分 | 40分 | 5选2-4 |

| 计算题 | 2大题×4小题×2分 | 16分 | 4选1 |

| 综合分析题 | 2大题×6小题×2分 | 24分 | 单选+多选 |

| 合计 | 80题 | 140分 | 84分及格 |

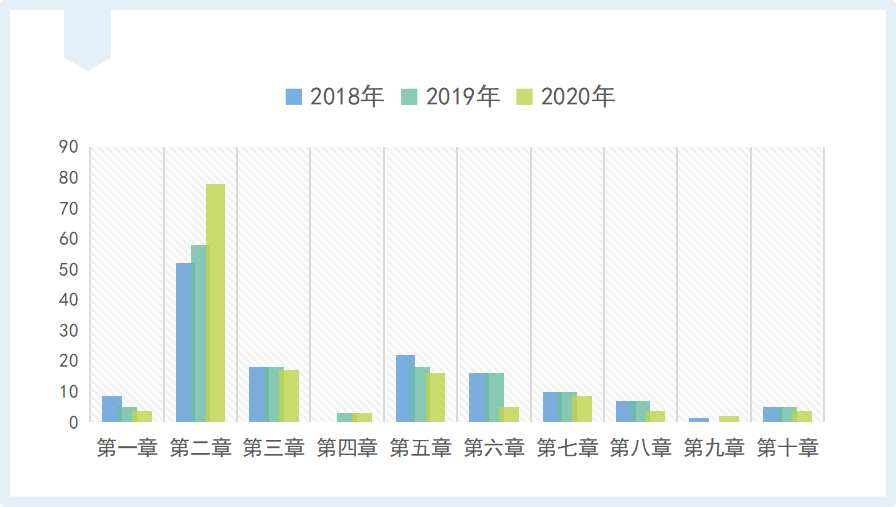

【近三年各章节分值】:

第一章:税法基本原理

第二章 :增值税

第三章 :消费税

第四章 :城市维护建设税、教育费附加及地方教育附加

第五章 :土地增值税

第六章 :资源税

第七章 :车辆购置税

第八章 :环境保护税

第九章 :烟叶税

第十章 :关税

【考试特点】:

➤ 命题全面、重点突出

全面考核,章章有题,但重点突出,考点主要集中在第二章增值税、第三章消费税、第五章资源税、第七章土地增值税,整体难度适中。其中以增值税为重,近年来考试分值都超过了50分!

➤ 考核相对基础,考查细致

注重基础知识的考核,考查重点章节的常规性考点,如特定企业(交易行为)的增值税政策,这些恒重点在课程中都反复强调过,少难题、刁题,绝大部分题可以直接得出答案。

考查细致,特别是单项选择题、多项选择题,考查内容非常深入、琐碎,不同于注册会计师税法考试的思路。

➤ 强调综合运用、侧重政策理解和应用

涉及基础理论、税法政策、操作运用三大部分内容。同时考试注重政策之间的联系,计算题、综合分析题中政策运用比较灵活,考生在学习时要注意理论和应用的结合。

特别要注意跨章节税种的融合,如增值税和消费税、增值税和土地增值税、增值税和资源税的综合题目。其他小税种也偶尔在主观题中考查一问,如将烟叶税融入消费税、将城市维护建设税融入增值税中进行考查,将进口关税、增值税、消费税、车辆购置税放在一起考查等。

【提示】教材比较细、难,但考试相对简单。新增和变化内容经常命制题目,要高度重视。

【注意事项】:

1、“得增值税者得税法一”,第二章增值税在考试中分值最高,难度也相对较大。

增值税政策比较烦琐,也是考生学习时接触到的第一个实体税种,学习增值税时要以理解为主,循序渐进,切勿急躁。

考生一定要重视第二章增值税的学习,练习对计算题和综合分析题的处理。

2、第一章“税法基本原理”属于理论性比较强的章,相对比较晦涩难懂,但近3年考试分值逐年下降,学习此章时以理解为主,注意重要考点。

3、考试中,每一章都有不同分值的题目,除了增值税、消费税、土地增值税、资源税以外的其他章节,考查的内容相对“中规中矩”,属于“性价比”较高的章节。考生不可忽视任何一章的学习。

4、主观题总分值占40分,考查方向相对比较固定,主要考查增值税、消费税、土地增值税、资源税(第2、3、5、6章)。考生在学习时要全面复习,灵活掌握,同时要注意知识点的交叉融合。

【新版教材主要变化】:

(1)第一章税法基本原理完善了知识点内容,新增税收法律关系的客体和内容及《关于进一步深化税收征管改革的意见》的指导思想和主要目标,同时删除一些与实质知识点内容无关的表述。

(2)第二章增值税新增和调整了不同地区小规模纳税人减按1%征收率计税的规定,同时删除了一些过时的税收优惠,大量删除增值税发票开具的基本规定。

(3)第三章消费税删除了委托加工应税消费品的条件、外购成品油已纳税款抵扣或退税的管理以及一些与实质知识点内容无关的表述。

(4)第七章土地增值税删除“分期分批开发转让房地产扣除项目确定”等规定的同时新增了亚运会、亚残运会、三项国际综合运动会的税收优惠政策。

(5)第五章资源税删除部分资源税改革历程,根据国家税务总局公告2020年第14号和财政部税务总局公告2020年第34号的规定新增了部分内容。

(6)第六章车辆购置税中新增“完税或者免税电子信息更正”的内容。

(7)第八章关税根据《中华人民共和国海关进出口货物减免税管理办法》(海关总署令第245号)新增了部分内容,同时删除了一些关税的起源与发展等非实质性知识点内容。

【各章节重要考点】:

| 章节 |

典型考点 |

|

第1章 税法基本原理 |

税法原则/实体法要素 |

|

第2章 增值税 |

征税范围/销售额的确定/销项税的计算/进项税额的抵扣/特殊行业应纳税额计算/税收优惠 |

|

第3章 消费税 |

税目/征税环节/销售额确定/自产自用、委托加工、进口消费税计算/最低计税价格核定 |

|

第4章 附加税与烟叶税 |

城建税相关规定/烟叶税计算 |

|

第5章 资源税 |

从价定率的计税依据/应纳税额计算/税收优惠 |

|

第6章 车辆购置税 |

计税依据/减免税规定 |

|

第7章 土地增值税 |

征税范围/扣除项目及金额/清算 |

|

第8章 关税 |

进口货物完税价格/进口三税计算 |

|

第9章 环境保护税 |

征税对象/计税依据 |

【2021年考试预计分值】:

|

章节及重要性 |

预计分值(分) |

|

第1章 税法基本原理(★) |

6 |

|

第2章 增值税(★★★) |

60 |

|

第3章 消费税(★★★) |

22 |

|

第4章 城建税及附加(★) |

2 |

|

第5章 土地增值税(★★) |

20 |

|

第6章 资源税(★★) |

13 |

|

第7章 车辆购置税(★) |

6 |

|

第8章 环境保护税 (★) |

4 |

|

第9章 烟叶税(★) |

2 |

|

第10章 关税(★) |

5 |

➤ 备考日程合理计划,严格执行

计划合理是指充分利用备考时间。首先要制定一个长期的计划,然后逐渐分解成周计划和日计划,日计划可以包括每日看多少书、做多少习题等。

其次要注意的是制定的日计划学习量不能过多,当然也不能过少,这样才能实现严格执行。

现阶段过少的学习量,可能导致考生无法完成备考计划,带崩后期的强化和冲刺阶段。

而更多的考生则容易贪多,最后可能很多制定好的学习量没有完成。完成学习目标能给我们带来激励作用,让我们抱着更期待和兴奋去面对下个目标,形成一个良性循环。

➤ 知识点学习+题目演练+学习总结

知识点学习和题目演练、学习总结可以同步执行,后两点可以帮助考生巩固所学,并查漏补缺!

学习知识点时应该理解性记忆,题目演练是不要采取题海战术,不求数量,但求质量,反复多做题,做有质量的题,有质量的多做题,同时也要注意主观题的演练。

其中考试教材中的章节例题,都是很经典的题型。税务师考试中的一些题目是根据书中的例题及课后习题改编的,但仍有不少考生在考试时丢分。

虽然例题已经给出了解题步骤和答案,但考生们仍然需要独立思考做题,从中总结经验。

学习总结主要方式之一是通过建立错题集,收集、分析、总结错题原因及教训。

➤ 跨章节学科思考,融会贯通

《税法一》科目的考试的一大特点就是:强调综合运用,特别是跨章节税种的融合。

所以考生们在学习时一定要学会跨学科、跨章节思考,对比和串联知识点,做到知识点的融会贯通,侧重理解型记忆。

这既帮助我们适应税法一考试的特点,也帮助我们培养跨章节学科思考的能力,在其他各个科目的学习当中也有很好的帮助!

税务师考试时间今年的11月13日、14日。阅读本文,帮你迈出备考第一步。考生们只有了解了考试的重点及特点,才能够把备考方向牢牢的把握在手中!

13322484561

13322484561

相关文章

相关文章